الشموع اليابانية: النماذج المتفائلة متوسطة الثقة

نماذج الشموع اليابانية المتفائلة متوسطة الثقة تعكس حالات حيث تشير الشموع إلى تعافي أو انعكاس في الاتجاه بعد فترة من التراجع أو التذبذب. على الرغم من أنها تحمل مخاطر أقل مقارنة بنماذج الثقة العالية، إلا أنها لا تزال توفر إشارات هامة للمتداولين المهتمين بتحديد النقاط المحتملة للدخول في السوق وإدارة المخاطر بفعالية.

في عالم التحليل الفني، تعد الشموع اليابانية من الأدوات القوية التي تساعد المتداولين على فهم الديناميكيات السوقية بشكل أعمق. تتميز هذه النماذج بقدرتها على توفير إشارات حول اتجاهات الأسعار المستقبلية بناءً على نماذج محددة تظهر على الرسم البياني. من بين هذه النماذج، تأتي النماذج المتفائلة متوسطة الثقة، التي تُعتبر إشارات قوية لاحتمالية استمرار الاتجاه الصاعد في الأسواق المالية.

سيستكشف هذا المقال بالتفصيل مجموعة من النماذج المتفائلة متوسطة الثقة، موضحاً كيفية تشكل كل نموذج، خصائصه، وكيفية استخدامه في التحليل الفني. سنستعرض أمثلة عملية لكل نموذج لتوضيح كيفية تطبيقها في الأسواق الحقيقية، بالإضافة إلى نقاش حول استراتيجيات الدخول والخروج المحتملة بناءً على تلك الإشارات.

معرفة هذه النماذج وفهم كيفية استخدامها بشكل صحيح يمكن أن يساهم بشكل كبير في تحسين دقة توقعات التداول وزيادة النجاح في الأسواق المالية.

فهرس المقالة

- 1 النماذج المتفائلة (المتوقعة للصعود) متوسطة الثقة:

- 1.1 1- Breakaway Bullish:

- 1.2 2- Engulfing Bullish:

- 1.3 3- Dragonfly Doji (UMBRELLA) Bullish:

- 1.4 4- Homing Pigeon Bullish:

- 1.5 5- Gravestone Doji (INVERTED UMBRELLA) Bullish:

- 1.6 6- Ladder Bottom Bullish:

- 1.7 7- Matching Low Bullish:

- 1.8 8- Meeting Lines Bullish:

- 1.9 9- Piercing Line Bullish:

- 1.10 10- Stick Sandwich Bullish:

- 1.11 11- Three Stars In The South Bullish:

- 1.12 12- Tri Star Bullish:

- 1.13 13- Unique Three River Bottom Bullish:

- 1.14 14- Doji Star Bullish:

- 1.15 15- Upside Gap Three Methods Bullish:

- 1.16 16- Upside Tasuk Gap Bullish:

- 2 الخاتمة :

النماذج المتفائلة (المتوقعة للصعود) متوسطة الثقة:

● Breakaway Bullish

● Engulfing Bullish

● Dragonfly Doji (UMBRELLA) Bullish

● Homing Pigeon Bullish

● Gravestone Doji (INVERTED UMBRELLA) Bullish

● Ladder Bottom Bullish

● Matching Low Bullish

● Meeting Lines Bullish

● Piercing Line Bullish

● Stick Sandwich Bullish

● Three Stars In The South Bullish

● Tri Star Bullish

● Unique Three River Bottom Bullish

● Doji Star Bullish

Upside Gap Three Methods Bullish

● Upside Tasuk Gap Bullish

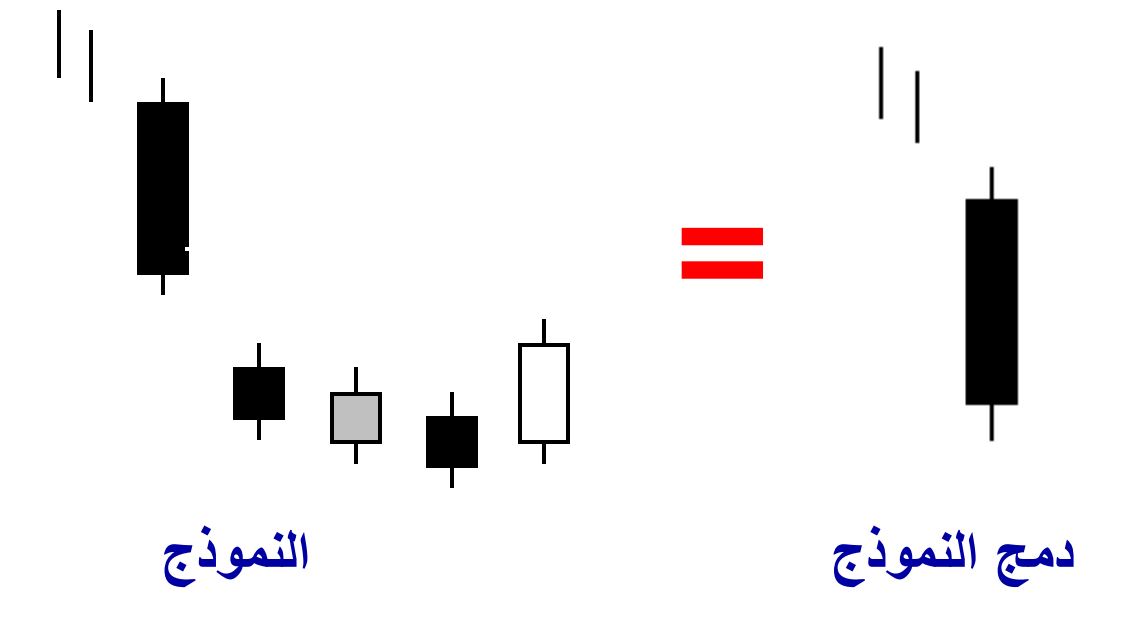

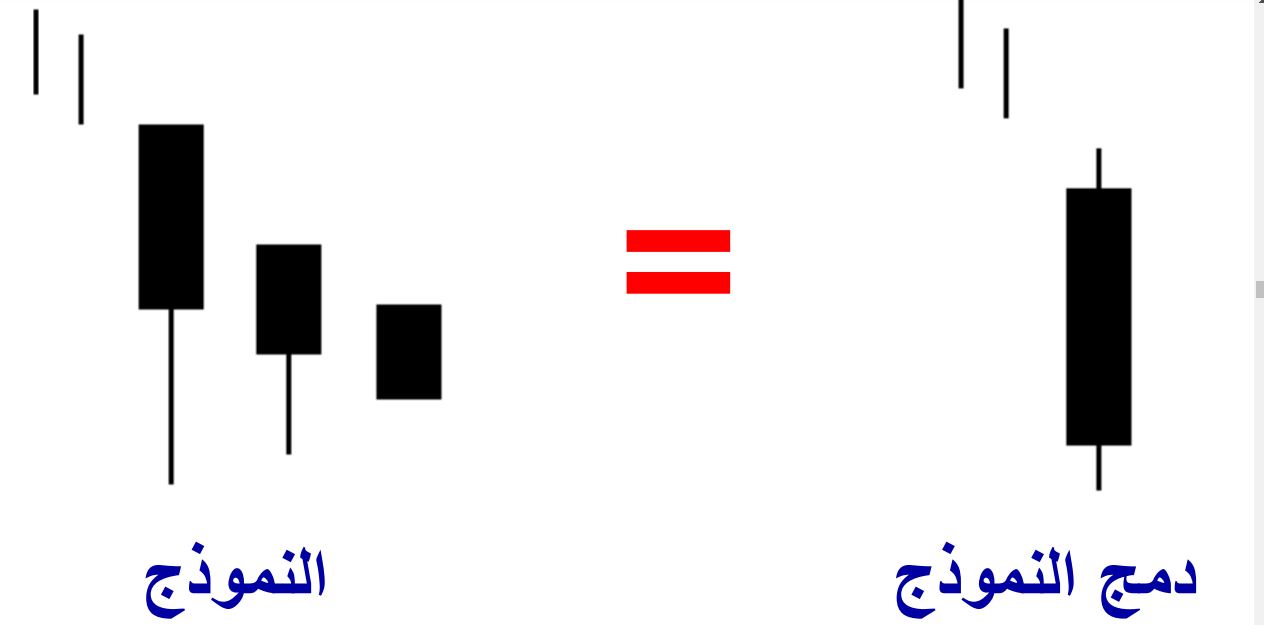

1- Breakaway Bullish:

نموذج “Breakaway Bullish” هو نموذج شمعة يابانية يُستخدم في التحليل الفني للإشارة إلى احتمالية حدوث صعود في الأسعار بعد فترة من الانخفاض أو الجمود. يعتبر هذا النموذج جزءًا من فئة النماذج المتفائلة (المتوقعة للصعود)، ويُعتبر إشارة قوية عندما يظهر في السوق.

تركيب النموذج:

نموذج “Breakaway Bullish” يتكون من سلسلة من الشموع اليابانية التي تتبع بعضها البعض بتسلسل محدد. النموذج يبدأ بشمعة سلبية (شمعة هابطة)، تليها شموع صاعدة (بالترتيب العكسي) بشكل مستمر، حتى يتمكن السعر من كسر مستوى معين من المقاومة أو الإتجاه الهابط.

الخصائص الرئيسية لنموذج “Breakaway Bullish:

- الشمعة الأولى (Bearish Candle): تكون البداية مع شمعة هابطة قوية، تظهر كإشارة لسيطرة البائعين.

- الشموع الوسيطة (Bullish Candles): بعد الشمعة الهابطة، تظهر سلسلة من الشموع الصاعدة التي تدل على انتعاش في السعر، حيث يتمكن المشترين من السيطرة على السوق.

- الشمعة الأخيرة (Breakout Candle): تتمثل الإشارة الرئيسية في الشمعة الصاعدة الأخيرة في النموذج، التي تتجاوز مستوى المقاومة الحرج أو الخط النمطي، مما يشير إلى احتمالية استمرار الصعود في الأسعار.

استخدام النموذج:

- يُستخدم نموذج “Breakaway Bullish” كإشارة للمتداولين لدخول صفقات شراء (شراء)، حيث يعتبر اختراق المقاومة المحورية بواسطة الشمعة الأخيرة إشارة فعالة للصعود المحتمل في السوق.

- يجب تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول والمؤشرات الفنية الأخرى لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتداول في نطاق ضيق لعدة جلسات، ثم ظهر نموذج “Breakaway Bullish” حيث تتبع شمعة هابطة بسلسلة من الشموع الصاعدة القوية. في الجلسة التالية، يتمكن السعر من كسر مستوى المقاومة الرئيسي، مما يؤكد على احتمالية مواصلة الصعود.

بهذا الشكل، يمثل نموذج “Breakaway Bullish” أداة مهمة في أدوات التحليل الفني للمتداولين، حيث يساعدهم على تحديد فرص الشراء القوية واتجاهات السوق المحتملة بدقة وفعالية.

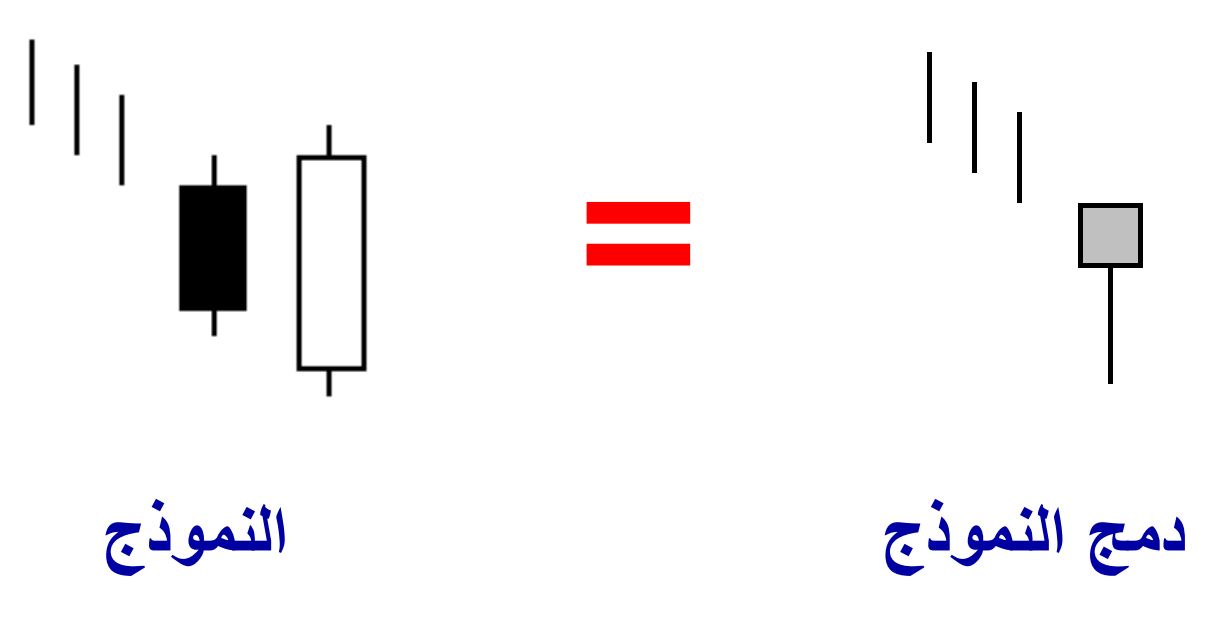

2- Engulfing Bullish:

نموذج “Engulfing Bullish” هو نموذج شمعة يابانية يُعتبر إشارة قوية للصعود في التحليل الفني. يحدث هذا النموذج عندما تلتهم شمعة صاعدة كاملة (الشمعة الثانية) جسم الشمعة الهابطة السابقة (الشمعة الأولى)، مما يعكس تحولًا قويًا من السيطرة البائعين إلى السيطرة الشرائية.

تركيب النموذج:

نموذج “Engulfing Bullish” يتكون من العناصر التالية:

- الشمعة الأولى (Bearish Candle): تكون شمعة هابطة، تشير إلى ضعف في السعر أو نهاية لحركة صعود سابقة.

- الشمعة الثانية (Bullish Engulfing Candle): تكون شمعة صاعدة أطول بكثير من الشمعة الهابطة السابقة، وتغلق فوق أعلى مستوى للشمعة الهابطة وتفتح أسفل أدناها، مما يعكس قوة الشراء وتغلبهم على البائعين.

خصائص النموذج:

- يُعتبر نموذج “Engulfing Bullish” إشارة قوية للصعود إذا ظهر بعد فترة انخفاض في الأسعار، حيث يدل على تحول جوهري في السوق من السلبية إلى الإيجابية.

- يتميز النموذج بوضوح في إظهار تغيير الديناميكية بين البائعين والمشترين، مما يجعله جذابًا للمتداولين الذين يبحثون عن إشارات قوية للدخول في السوق.

استخدام النموذج:

- يستخدم المتداولون نموذج “Engulfing Bullish” لاتخاذ قرارات الشراء (شراء)، حيث يكون الدخول في السوق بعد إغلاق الشمعة الثانية الصاعدة يعد استراتيجيا فعالة للاستفادة من حركات الأسعار الإيجابية المتوقعة.

- ينبغي أن يتم تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات القوة النسبية لضمان دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتداول في نطاق ضيق لعدة جلسات، ثم ظهر نموذج “Engulfing Bullish” حيث ابتلعت الشمعة الثانية الهابطة الشمعة الأولى بالكامل وأغلقت فوقها. يعد ذلك إشارة قوية للمتداولين للدخول في صفقات شراء بتوقعات بصعود السعر في الفترة المقبلة.

بهذا الشكل، يُعتبر نموذج “Engulfing Bullish” أحد الأدوات القوية والفعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص الصعود المحتملة في الأسواق المالية.

3- Dragonfly Doji (UMBRELLA) Bullish:

نموذج “Dragonfly Doji” أو المعروف أيضًا بـ “Umbrella Bullish” هو نموذج شمعة يابانية يُعتبر إشارة إيجابية قوية في التحليل الفني. يتميز هذا النموذج بشكله الخاص الذي يظهر توازنًا بين القوى البائعة والشرائية في السوق، مما يشير إلى تغير محتمل في اتجاه السعر من الهبوط إلى الصعود.

تركيب النموذج:

نموذج “Dragonfly Doji” يتألف من العناصر التالية:

- الجسم (Body): يكون شبه غير موجود أو يكون ضيقًا جدًا، مما يعكس توازنًا بين السعرين الافتتاح والإغلاق.

- الذيل العلوي (Upper Shadow): يكون طويلًا ويتجاوز الجسم إلى الأعلى، مما يدل على أن السعر تحرك بعيدًا عن مستوى الافتتاح لأعلى نقطة خلال الفترة.

- عدم وجود ذيل سفلي (Lower Shadow): يكون غير موجود أو يكون قصيرًا جدًا، مما يدل على عدم وجود ضغط بيعي قوي في نهاية الجلسة.

خصائص النموذج:

- يعبر نموذج “Dragonfly Doji” عن تغير محتمل في توجه السوق من الهبوط إلى الصعود، حيث يوحي الذيل العلوي الطويل بنجاح المشترين في دفع السعر إلى أعلى نقطة خلال الفترة.

- يُعتبر هذا النموذج دليلاً على أن المشترين قد استعادوا السيطرة بعد فترة من الهبوط أو التراجع، مما يجعله جذابًا للمتداولين الذين يسعون لاستغلال تحركات السوق الصاعدة المحتملة.

استخدام النموذج:

- يُستخدم نموذج “Dragonfly Doji” كإشارة للمتداولين للدخول في صفقات شراء (شراء)، بمجرد تأكيد إشارة الشمعة القادمة التي تؤكد اتجاه الصعود.

- ينبغي أن يتم تأكيد النموذج بمؤشرات أخرى من التحليل الفني لضمان دقة الإشارة، مثل حجم التداول ومؤشرات القوة النسبية.

مثال عملي:

لنفترض أن سعر الأصول كان يتراجع لفترة من الزمن وظهر نموذج “Dragonfly Doji” على الرسم البياني. إذا كانت الشمعة القادمة تؤكد الصعود من خلال إغلاقها فوق مستوى الشمعة السابقة، فإن ذلك يعتبر إشارة قوية للشراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Dragonfly Doji” أداة قوية في مجموعة أدوات التحليل الفني، حيث يساعد المتداولين على تحديد الفرص الإيجابية في الأسواق المالية باستخدام تفسيرات الشموع اليابانية المتقدمة.

تفسيـر الـنـمـوذج:

هذه الشمعة تدل على سيطرة البائعين على سوق التداول ودفعهم للسعر نحو الانخفاض خلال جلسة التداول. وفي نهاية الجلسة، ظهرت الشمعة التي تدل على دخول المشترين ودفعهم بالسعر مرة أخرى إلى مستوى افتتاح الجلسة، وانتهت الجلسة عند هذا المستوى، مما يشير إلى احتمال حدوث انعكاس في الاتجاه. الظل السفلي الطويل يشير إلى ضغط شرائي قوي، بينما الأدنى المكشوف يشير إلى وجود مشترين كثر. يُعتبر هذا النموذج إشارة للقاع أو احتمال انعكاس متفائل نحو الصعود، مشابهًا لنموذج الـ Hammer ولكنه أكثر موثوقية، ويحتاج إلى تأكيد من شمعة تالية تفتح بفجوة صعودية وتغلق بارتفاع.

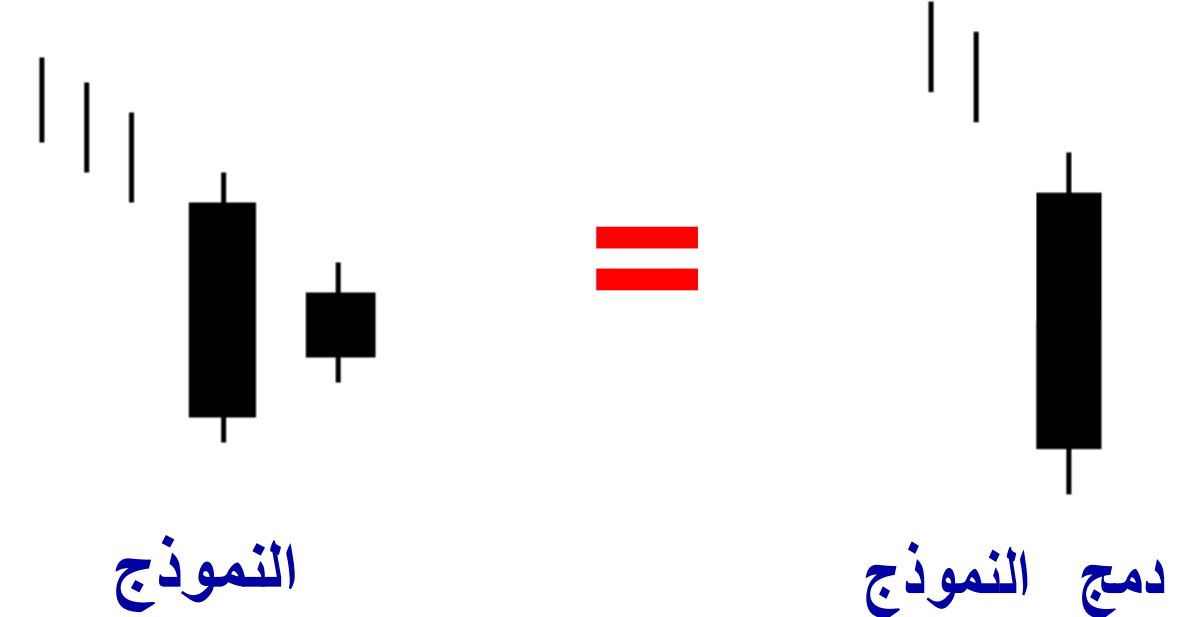

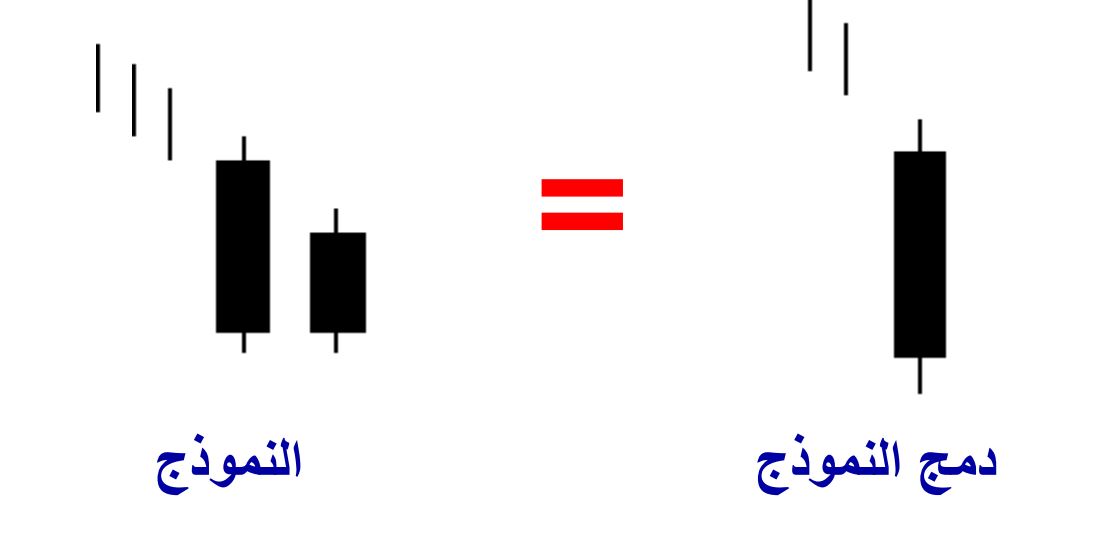

4- Homing Pigeon Bullish:

نموذج “Homing Pigeon Bullish” هو نموذج شمعة يابانية يُعتبر إشارة إيجابية في التحليل الفني، حيث يظهر بعد فترة من الهبوط في السوق ويشير إلى احتمالية انعكاس الاتجاه نحو الصعود.

تركيب النموذج:

نموذج “Homing Pigeon Bullish” يتكون من العناصر التالية:

- الشمعتان: يتكون النموذج من شمعة هابطة طويلة تليها شمعة صاعدة أصغر، تظهر داخل نطاق الجسم الهابط للشمعة السابقة.

- الموقع النسبي: يتمثل النموذج في أن الشمعة الصاعدة تكون متمركزة بشكل واضح داخل الجسم الهابط للشمعة السابقة، مما يشير إلى تراجع قوة الهبوط وتحول محتمل إلى الصعود.

خصائص النموذج:

- يُعبر نموذج “Homing Pigeon Bullish” عن انعكاس محتمل في الاتجاه من الهبوط إلى الصعود، مما يجعله مهمًا للمتداولين الذين يبحثون عن إشارات انعكاسية للدخول في صفقات شراء.

- يشير النموذج إلى تراجع في ضغط البيع وقوة المشترين في الجلسة التالية، مما يدعم فرضية استمرار الصعود في الفترة القادمة.

استخدام النموذج:

- يُستخدم نموذج “Homing Pigeon Bullish” كإشارة للدخول في صفقات شراء (شراء) بمجرد تأكيد الشمعة الصاعدة القادمة التي تؤكد تحول الاتجاه إلى الصعود.

- من المهم تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات القوة النسبية لتعزيز دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لعدة جلسات، ثم ظهر نموذج “Homing Pigeon Bullish” حيث تلته شمعة صاعدة صغيرة داخل الجسم الهابط للشمعة السابقة. إذا أغلقت الشمعة الصاعدة فوق مستوى الافتتاح للشمعة الهابطة وأظهرت قوة شرائية، فإن ذلك يعتبر إشارة إيجابية للمتداولين لاتخاذ موقف شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Homing Pigeon Bullish” أداة فعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

5- Gravestone Doji (INVERTED UMBRELLA) Bullish:

نموذج “Gravestone Doji”، المعروف أيضًا باسم “Inverted Umbrella Bullish”، هو نموذج شمعة يابانية يُعتبر إشارة إيجابية في التحليل الفني. يظهر هذا النموذج في نهاية فترة هبوط ويشير إلى احتمالية انعكاس الاتجاه نحو الصعود.

تركيب النموذج:

نموذج “Gravestone Doji” يتكون من العناصر التالية:

- الجسم (Body): يكون جسم الشمعة ضيقًا جدًا أو يكون مفقودًا تقريبًا، مما يعكس توازنًا بين سعر الافتتاح والإغلاق.

- الذيل العلوي (Upper Shadow): يكون طويلاً ويمتد إلى أعلى، مما يوضح أن السعر قد تحرك بعيدًا عن مستوى الافتتاح خلال الجلسة.

- عدم وجود ذيل سفلي (Lower Shadow): يكون غير موجود أو قصيرًا، مما يشير إلى عدم وجود ضغط بيعي قوي في نهاية الجلسة.

خصائص النموذج:

- يُعبر نموذج “Gravestone Doji” عن انعكاس محتمل في الاتجاه من الهبوط إلى الصعود، حيث يشير الذيل العلوي الطويل إلى قوة المشترين الذين نجحوا في دفع السعر إلى أعلى مستويات الجلسة.

- يعكس النموذج تراجعًا في ضغط البيع ويوحي بتحول الديناميكية إلى صالح الشراء، مما يجعله مهمًا للمتداولين الذين يبحثون عن إشارات انعكاسية للدخول في صفقات شراء.

استخدام النموذج:

- يُستخدم نموذج “Gravestone Doji” كإشارة للدخول في صفقات شراء (شراء) بمجرد تأكيد الشمعة الصاعدة التي تأتي بعد النموذج، والتي تعزز فرضية استمرار الصعود في الفترة القادمة.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات القوة النسبية لضمان دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة طويلة، ثم ظهر نموذج “Gravestone Doji” حيث تظهر شمعة ذات ذيل علوي طويل مع جسم شمعة ضيق جدًا. إذا أغلقت الشمعة القادمة فوق مستوى الافتتاح وأظهرت قوة شرائية، فإن ذلك يعتبر إشارة قوية للمتداولين لدخول صفقات شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Gravestone Doji” أداة مهمة وفعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

تفسيـر الـنـمـوذج:

هذه الشمعة تدل على سيطرة المشترين على سوق التداول ورفعهم للسعر إلى أعلى خلال جلسة التداول. وفي نهاية الجلسة، ظهرت الشمعة التي تشير إلى دخول البائعين ودفعهم بالسعر مرة أخرى نحو مستوى الافتتاح، وانتهت الجلسة عند أدنى سعر لها. هذا النموذج، كغيره من النماذج الفنية، يحتاج إلى تأكيد من خلال حركة السعر السابقة والتأكيد المستقبلي.

الظل العلوي الطويل يدل على ضعف حقيقي، لكن السعر الأعلى في اليوم يشير إلى وجود بعض الضغط الشرائي. بعد اتجاه النزول الطويل أو الشمعة السوداء الطويلة أو منطقة الدعم، يُعتبر هذا النموذج إشارة للقاع أو احتمال انعكاس متفائل نحو الصعود.

يشبه هذا النموذج نموذج الـ Inverted Hammer، لكنه أكثر موثوقية، ويتطلب تأكيدًا بفتح فجوة صعودية وإغلاق عالٍ أيضًا بالنسبة للشمعة التالية.

6- Ladder Bottom Bullish:

نموذج “Ladder Bottom Bullish” هو نموذج شمعة يابانية يُعتبر إشارة قوية للصعود في التحليل الفني، حيث يشير إلى احتمالية تغيير الاتجاه من هبوطي إلى صاعد.

تركيب النموذج:

نموذج “Ladder Bottom Bullish” يتكون من العناصر التالية:

- الشمعات: يتكون النموذج عادة من مجموعة من الشموع الصاعدة التي تتميز بذيول سفلية طويلة وجسم ضيق أو لا يوجد له جسم، مما يشير إلى قوة الطلب وضعف البائعين.

- الموقع النسبي: يظهر النموذج بعد فترة من الهبوط في الأسعار، ويشير إلى توقف الهبوط وبداية تكوين قاع قوي.

خصائص النموذج:

- يُعبر نموذج “Ladder Bottom Bullish” عن احتمالية تغيير الاتجاه إلى الصعود، حيث يدل ذيل الشموع الصاعدة الطويل على أن السعر نجح في الارتداد من أدنى مستوياته وتحكم الشراء في السوق.

- يعكس النموذج تحولًا في ديناميكية السوق من السلبية إلى الإيجابية، مما يجعله مهمًا للمتداولين الذين يبحثون عن إشارات قوية للدخول في صفقات شراء.

استخدام النموذج:

- يُستخدم نموذج “Ladder Bottom Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الشمعة الصاعدة القادمة، والتي تعزز فرضية استمرار الصعود في الفترة القادمة.

- ينبغي أن يتم تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لتعزيز دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة من الزمن، ثم ظهر نموذج “Ladder Bottom Bullish” حيث ارتدت الأسعار بعد ظهور عدة شموع صاعدة تتبعها بشمعة أخيرة تكون الأكثر قوة. إذا أظهرت الشموع الصاعدة الأخيرة قوة شرائية وأغلقت فوق مستوى الافتتاح للشمعة الهابطة الأخيرة، فإن ذلك يعتبر إشارة واضحة للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Ladder Bottom Bullish” أداة مهمة في مجموعة أدوات التحليل الفني، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

تفسيـر الـنـمـوذج:

الثلاث شموع السوداء الأولى تشير إلى اتجاه هابط، بينما تُظهر الشمعة الرابعة أن الاتجاه الهابط وصل إلى نهايته. يتم تأكيد هذا من خلال الشمعة الخامسة التي تفتح بفجوة صعودية. إذا كان جسم الشمعة الخامسة طويلًا أو كان حجم التداول عاليًا، فإن عملية الانعكاس الصاعدة للاتجاه على وشك الحدوث.

7- Matching Low Bullish:

نموذج “Matching Low Bullish” هو نموذج شمعة يابانية يُعتبر إشارة إيجابية في التحليل الفني، حيث يظهر بعد فترة من الهبوط في السوق ويشير إلى احتمالية انعكاس الاتجاه نحو الصعود.

تركيب النموذج:

نموذج “Matching Low Bullish” يتكون من العناصر التالية:

- الشمعتان: يتكون النموذج من شمعتين، حيث تكون الشمعة الثانية (الصاعدة) تقريبًا عند نفس مستوى الإغلاق السابق للشمعة الأولى (الهابطة).

- الموقع النسبي: يظهر النموذج بعد انخفاض في الأسعار، ويشير إلى تشابه نسبي بين إغلاق الشمعتين، مما يمثل دليلاً على توقف الهبوط واحتمال بداية انعكاس صاعد.

خصائص النموذج:

- يُعبر نموذج “Matching Low Bullish” عن احتمالية تغيير الاتجاه من الهبوط إلى الصعود، حيث يشير تشابه إغلاق الشمعتين إلى تقارب في القوى بين البائعين والمشترين.

- يعكس النموذج رغبة المشترين في الدخول في السوق بعد فترة من الهبوط، مما يدعم فرضية استمرار الصعود في الفترة القادمة.

استخدام النموذج:

- يُستخدم نموذج “Matching Low Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الشمعة الصاعدة التي تلي النموذج، والتي تعزز فرضية استمرار الصعود في الفترة القادمة.

- من المهم تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة من الزمن، ثم ظهر نموذج “Matching Low Bullish” حيث اغلقت الشمعة الثانية تقريباً عند نفس مستوى الإغلاق السابق للشمعة الأولى. إذا أظهرت الشمعة الثالثة قوة شرائية وأغلقت فوق مستوى الافتتاح للشمعة الهابطة الأخيرة، فإن ذلك يعتبر إشارة واضحة للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Matching Low Bullish” أداة مهمة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

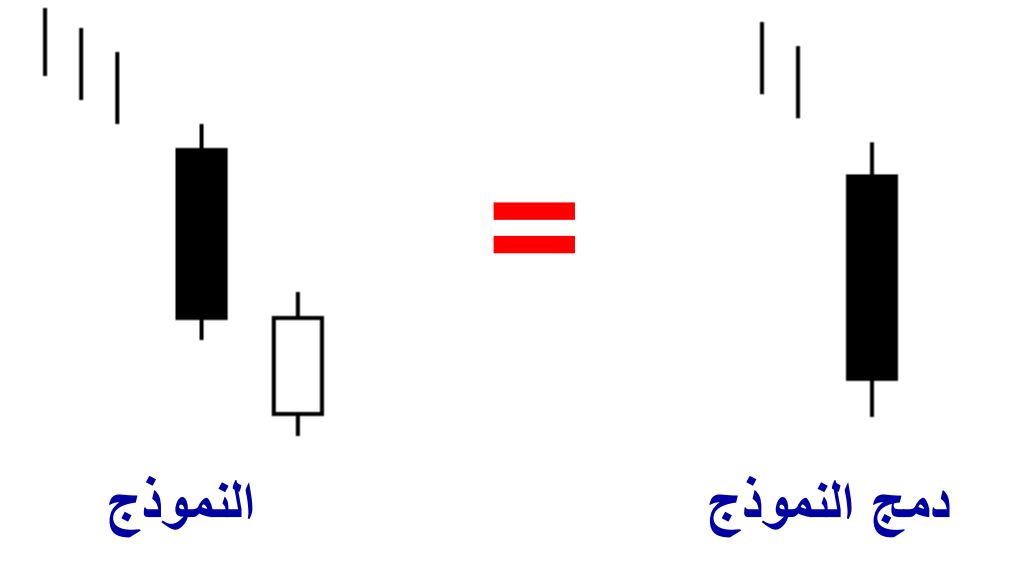

8- Meeting Lines Bullish:

نموذج “Meeting Lines Bullish” هو نموذج شمعة يابانية يُعتبر إشارة إيجابية في التحليل الفني، حيث يظهر بعد فترة من الهبوط في السوق ويشير إلى احتمالية انعكاس الاتجاه نحو الصعود.

تركيب النموذج:

نموذج “Meeting Lines Bullish” يتكون من العناصر التالية:

- الشمعتان: يتكون النموذج من شمعتين، حيث تكون الشمعة الثانية (الصاعدة) تقريبًا عند نفس مستوى الإغلاق السابق للشمعة الأولى (الهابطة).

- الموقع النسبي: يظهر النموذج بعد فترة من الهبوط في الأسعار، حيث تشير الشمعة الثانية إلى استمرارية في الاتجاه الصاعد بعد انتهاء الهبوط.

خصائص النموذج:

- يُعبر نموذج “Meeting Lines Bullish” عن احتمالية تغيير الاتجاه إلى الصعود، حيث يوضح تشابه إغلاق الشمعتين استمرارية الدعم على نحو قوي.

- يعكس النموذج استجابة السوق للطلب الشراء القوي، مما يدعم فرضية استمرار الصعود في الفترة القادمة.

استخدام النموذج:

- يُستخدم نموذج “Meeting Lines Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الشمعة الصاعدة التي تلي النموذج، والتي تعزز فرضية استمرار الصعود في الفترة القادمة.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة، ثم ظهر نموذج “Meeting Lines Bullish” حيث أغلقت الشمعة الثانية تقريبًا عند نفس مستوى الإغلاق السابق للشمعة الهابطة. إذا أظهرت الشمعة الثالثة قوة شرائية وأغلقت فوق مستوى الافتتاح للشمعة الهابطة الأخيرة، فإن ذلك يعتبر إشارة قوية للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Meeting Lines Bullish” أداة فعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

الشمعة الأولى هي شمعة سوداء طويلة تحت اتجاه التداول السابق، والشمعة الثانية هي شمعة بيضاء طويلة أيضًا تحت نفس اتجاه التداول السابق، وتتمتع كلا الشمعتين بنفس سعر الإغلاق.

تفسيـر الـنـمـوذج:

في اتجاه التداول النازل، تظهر شمعتان بسعر افتتاح أقل من التداول السابق. على الرغم من أن الشمعة الثانية تفتح منخفضة وترتفع لتغلق عند نفس سعر الإغلاق للشمعة السابقة، مما يشير إلى احتمالية انعكاس في الاتجاه.

9- Piercing Line Bullish:

نموذج “Piercing Line Bullish” هو نموذج شمعة يابانية يُعتبر إشارة إيجابية قوية في التحليل الفني، حيث يظهر بعد فترة من الهبوط في السوق ويشير إلى احتمالية انعكاس الاتجاه نحو الصعود.

تركيب النموذج:

نموذج “Piercing Line Bullish” يتكون من العناصر التالية:

- الشمعتان: يتكون النموذج من شمعتين، حيث تكون الشمعة الثانية (الصاعدة) تفتح أسفل الشمعة الأولى (الهابطة) وتغلق فوق منتصفها.

- الموقع النسبي: يظهر النموذج بعد انخفاض في الأسعار، ويشير إلى تغيير في الديناميكية من الضغط البائعين إلى دعم قوي من الشراء.

خصائص النموذج:

- يُعبر نموذج “Piercing Line Bullish” عن احتمالية تغيير الاتجاه إلى الصعود، حيث يدل الاغلاق الصاعد فوق منتصف الشمعة الهابطة على عزم الشراء والقوة النسبية للمشترين.

- يعكس النموذج تحولًا إيجابيًا في سلوك السوق بعد فترة من الهبوط، مما يدعم فرضية استمرار الصعود في الفترة القادمة.

استخدام النموذج:

- يُستخدم نموذج “Piercing Line Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الشمعة الصاعدة التي تلي النموذج، والتي تعزز فرضية استمرار الصعود في الفترة القادمة.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة، ثم ظهر نموذج “Piercing Line Bullish” حيث أغلقت الشمعة الثانية فوق منتصف الشمعة الهابطة الأولى وفتحت أسفلها. إذا أظهرت الشمعة الثالثة قوة شرائية وأغلقت فوق مستوى الافتتاح للشمعة الهابطة الأخيرة، فإن ذلك يعتبر إشارة واضحة للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Piercing Line Bullish” أداة فعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

الشمعة الأولى هي شمعة سوداء طويلة، والشمعة الثانية هي شمعة بيضاء تفتح تحت أدنى سعر للشمعة الأولى وتغلق ضمن جسم الشمعة الأولى، وتكون الإغلاق الخاص بها فوق منتصف جسم الشمعة الأولى.

تفسيـر الـنـمـوذج:

في اتجاه التداول النازل، السوق يفتح بفجوة إلى أسفل بواسطة الشمعة الثانية، ولكن يتحسن تدريجياً ويعود بقوة ليغلق فوق منتصف الشمعة الأولى. هذا النموذج يدل على فرصة مناسبة للمشترين للدخول إلى السوق، كما يشير إلى مستوى دعم يمكن أن يؤدي إلى انعكاس الاتجاه من الهبوط إلى الصعود. يُعرف هذا النموذج باسم “Dark Cloud Cover” عكس الاتجاه.

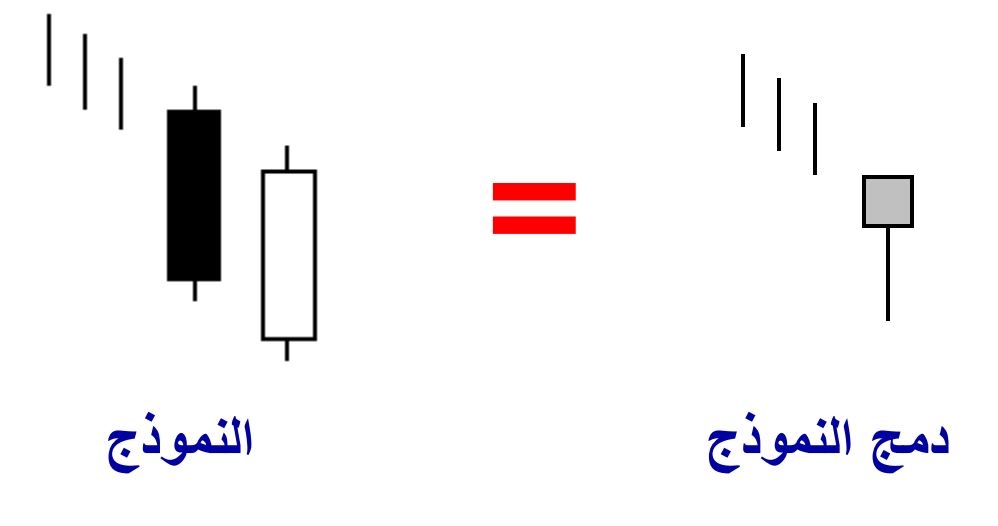

10- Stick Sandwich Bullish:

نموذج “Stick Sandwich Bullish” هو نموذج شمعة يابانية يُعتبر إشارة إيجابية في التحليل الفني، يظهر فيه تكرار نمطين من الشموع يابانية، ويشير إلى احتمالية انعكاس الاتجاه نحو الصعود.

تركيب النموذج:

نموذج “Stick Sandwich Bullish” يتكون من العناصر التالية:

- الشموع: يتكون النموذج من ثلاث شموع على التوالي.

- الشمعة الأولى: شمعة هابطة (بيع) مع نفس الاتجاه السابق للسوق.

- الشمعة الثانية: شمعة صاعدة (شراء) تظهر فوق الشمعة الأولى وتغلق عند أو قريبة من أعلى سعرها.

- الشمعة الثالثة: شمعة هابطة أخرى (بيع) تغلق قريبة من الفتح للشمعة الأولى.

خصائص النموذج:

- يُعبر نموذج “Stick Sandwich Bullish” عن احتمالية تغيير الاتجاه من الهبوط إلى الصعود بعد فترة من التراجع في الأسعار.

- يشير تداخل الشموع الصاعدة بين شموع هابطة إلى دعم قوي للشراء عند مستويات منخفضة.

استخدام النموذج:

- يُستخدم نموذج “Stick Sandwich Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الاتجاه الصاعد بعد إغلاق الشمعة الثالثة.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة، ثم ظهر نموذج “Stick Sandwich Bullish” حيث اغلقت الشمعة الثانية فوق الشمعة الأولى وفتحت أسفلها، ثم أغلقت الشمعة الثالثة قريبة من فتح الشمعة الأولى. إذا أظهرت الشمعة الرابعة قوة شرائية وأغلقت فوق مستوى الافتتاح للشمعة الهابطة الأخيرة، فإن ذلك يعتبر إشارة واضحة للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Stick Sandwich Bullish” أداة فعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

الشمعة الأولى هي شمعة سوداء، والشمعة الثانية هي شمعة بيضاء تتداول فوق مستوى إغلاق الشمعة الأولى. أما الشمعة الثالثة فتكون شمعة سوداء وتغلق عند مستوى متساوٍ لإغلاق الشمعة الأولى.

تفسيـر الـنـمـوذج:

هذا النموذج يتكون من ثلاث شموع تفتح جميعها على التوالي بمستويات افتتاح مرتفعة، ولكن ينتهي إغلاق الشمعة الثالثة عند مستوى متساوٍ لإغلاق الشمعة الأولى. يدل هذا النموذج على أن السوق وجد مستوى دعم، ويشير إلى احتمالية حدوث انعكاس في اتجاه التداول من هذا المستوى.

11- Three Stars In The South Bullish:

نموذج “Three Stars In The South Bullish” هو نموذج شمعة يابانية يُعتبر نادرًا ويُظهر عادة في الأسواق المالية، ويُعتبر إشارة محتملة للصعود في التحليل الفني باستخدام الشموع اليابانية.

تركيب النموذج:

نموذج “Three Stars In The South Bullish” يتكون من العناصر التالية:

- الشموع: يتكون النموذج عادة من ثلاث شموع صاعدة على التوالي.

- الشمعة الأولى: شمعة صاعدة تُظهر استمرارية الاتجاه الصاعد السابق.

- الشمعة الثانية: شمعة صاعدة تظهر بعد الشمعة الأولى، وتكون عادةً أصغر حجماً وتغلق بالقرب من أعلى نقطة الجلسة.

- الشمعة الثالثة: شمعة صاعدة تظهر بعد الشمعتين السابقتين، وتكون أيضًا أصغر حجمًا وتغلق بالقرب من أعلى نقطة الجلسة.

خصائص النموذج:

- يُعبر نموذج “Three Stars In The South Bullish” عن استمرارية الاتجاه الصاعد بعد فترة من التذبذب أو التراجع في الأسعار.

- يتميز النموذج بوجود ثلاث شموع صاعدة صغيرة الحجم تظهر على التوالي، مما يدل على قوة انعكاسية في اتجاه الصعود.

استخدام النموذج:

- يُستخدم نموذج “Three Stars In The South Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد استمرار الاتجاه الصاعد بإغلاق الشمعة الثالثة.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتحرك باتجاه صاعد، ثم ظهر نموذج “Three Stars In The South Bullish” حيث ظهرت الشموع كما وصفناها. يمكن للمتداولين استخدام هذا النموذج كإشارة قوية لفتح صفقات شراء، متوقعين استمرار الاتجاه الصاعد بعد فترة من التراجع أو التذبذب.

بهذا الشكل، يُعد نموذج “Three Stars In The South Bullish” أحد الأدوات الفعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

- الشمعة الأولى تكون شمعة سوداء طويلة ذات ظل سفلي طويل أيضًا.

- الشمعة الثانية تكون شمعـة سوداء مشا ة للشمعة الأولى ولكنها اصغر ويكون اقل سعر بالنسبة للشمعة الثانية أعلى من اقل سعر بالنسبة للشمعة الأولى.

- الشمعة الثالثة تكون عبارة عن Marubozu سوداء صغيرة وتكون ضمن مدى تـداول الشمعة الثانية.

تفسيـر الـنـمـوذج:

في اتجاه التداول النازل، ثلاث شموع سوداء تظهر، وكل شمعة أضعف من السابقة بشكل متتالي، وتبقى كل شمعة ضمن نطاق التداول السابق للشمعة التي تليها. هذا يشير إلى وجود بعض عمليات الشراء وتحسن طفيف في كل شمعة يمنع السوق من الانخفاض تحت أدنى سعر للشمعة الأولى. هذا النمط يوحي بأن التداول يتم ببطء لصالح المشترين، مما يتيح فرصة لانعكاس متفائل (متوقع للصعود) في الاتجاه.

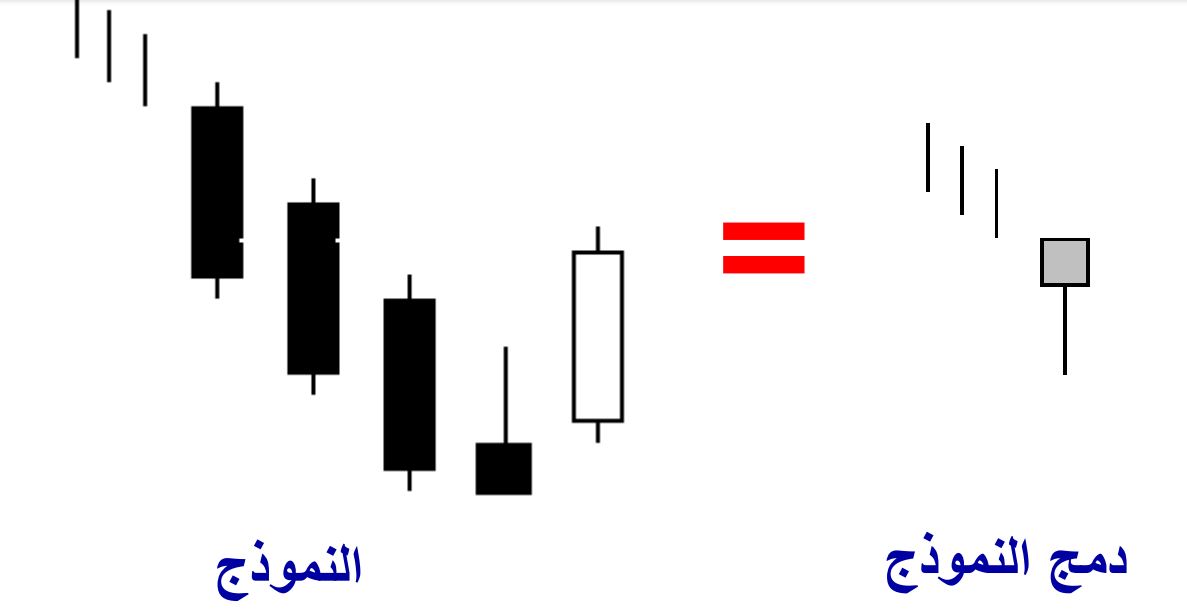

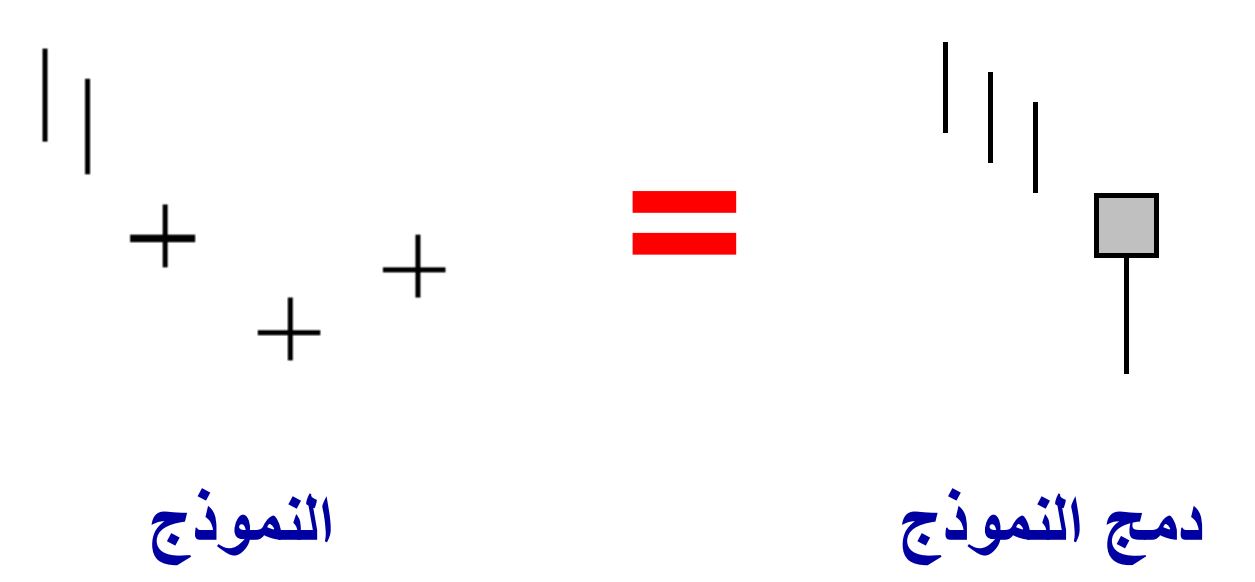

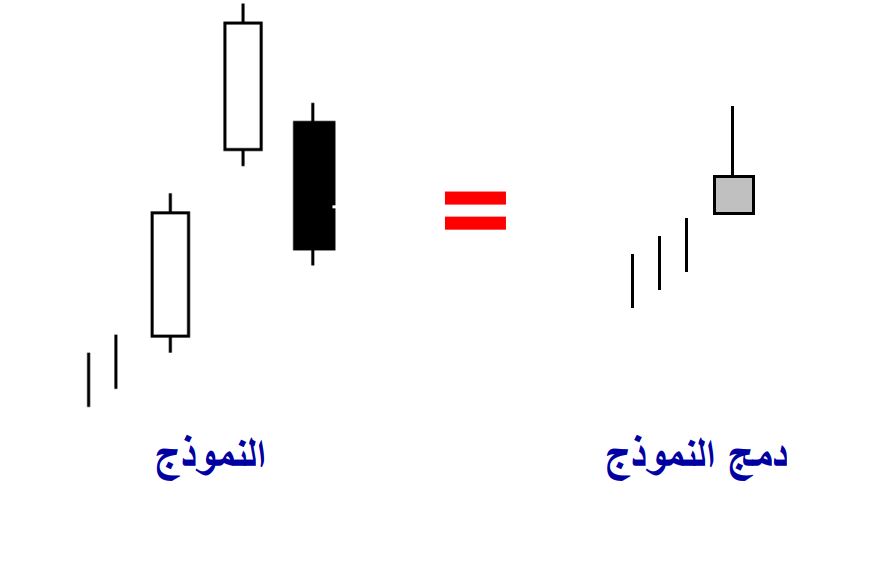

12- Tri Star Bullish:

نموذج “Tri Star Bullish” هو نموذج شمعة يابانية يُعتبر نادراً ويظهر نمطًا خاصًا يُفترض أنه يشير إلى احتمالية انعكاس الاتجاه إلى الصعود في التحليل الفني. يتكون هذا النموذج من ثلاث شموع متعاقبة ولكنها تحتوي على خصائص معينة تجعلها تشير إلى تغيير في السلوك السوقي.

تركيب النموذج:

نموذج “Tri Star Bullish” يتكون من العناصر التالية:

- الشموع: يتكون النموذج من ثلاث شموع صغيرة، تظهر بين شموع أكبر في اتجاه هابط.

- الشمعة الأولى: شمعة هابطة كبيرة.

- الشمعة الثانية: شمعة صغيرة تظهر بعد الشمعة الأولى وتشير إلى تواجد التذبذب في السوق.

- الشمعة الثالثة: شمعة صغيرة أخرى تظهر بعد الشمعة الثانية، وتشير إلى تغيير في الديناميكية نحو الصعود.

خصائص النموذج:

- يُعبر نموذج “Tri Star Bullish” عن احتمالية تغيير الاتجاه من الهبوط إلى الصعود بعد فترة من التراجع في الأسعار.

- يعكس النموذج نمطًا نادرًا ومعقدًا من الشموع اليابانية، مما يجعله إشارة قوية للمتداولين الفنيين.

استخدام النموذج:

- نظرًا لندرته وللتأكيد على صحة إشارته، ينبغي تأكيد نموذج “Tri Star Bullish” بمؤشرات أخرى من التحليل الفني قبل اتخاذ قرار التداول.

- يمكن استخدامه كإشارة للدخول في صفقات شراء بمجرد تأكيد الاتجاه الصاعد بعد إغلاق الشمعة الثالثة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة، ثم ظهر نموذج “Tri Star Bullish” حيث أغلقت الشمعة الثالثة فوق الشمعة الأولى والثانية، مما يشير إلى تغيير في الديناميكية نحو الصعود. في هذه الحالة، يمكن اعتبار ذلك إشارة واضحة للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Tri Star Bullish” نموذجاً فريداً يمكن أن يكون له تأثير كبير على قرارات التداول، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

ظهور الـ Doji في ثلاث شموع متتالية والـ Doji الثانية تفتح بفجوة إلى أسـفل بعيـداً عـن

الـ Doji الأولى والثالثة.

تفسيـر الـنـمـوذج:

في اتجاه التداول النازل، السوق يظهر علامات تحسن تدريجي للاتجاه من خلال ثلاث شموع Doji. هذه الشموع تشير إلى احتمالية حدوث عملية انعكاس صاعدة متفائلة في الاتجاه.

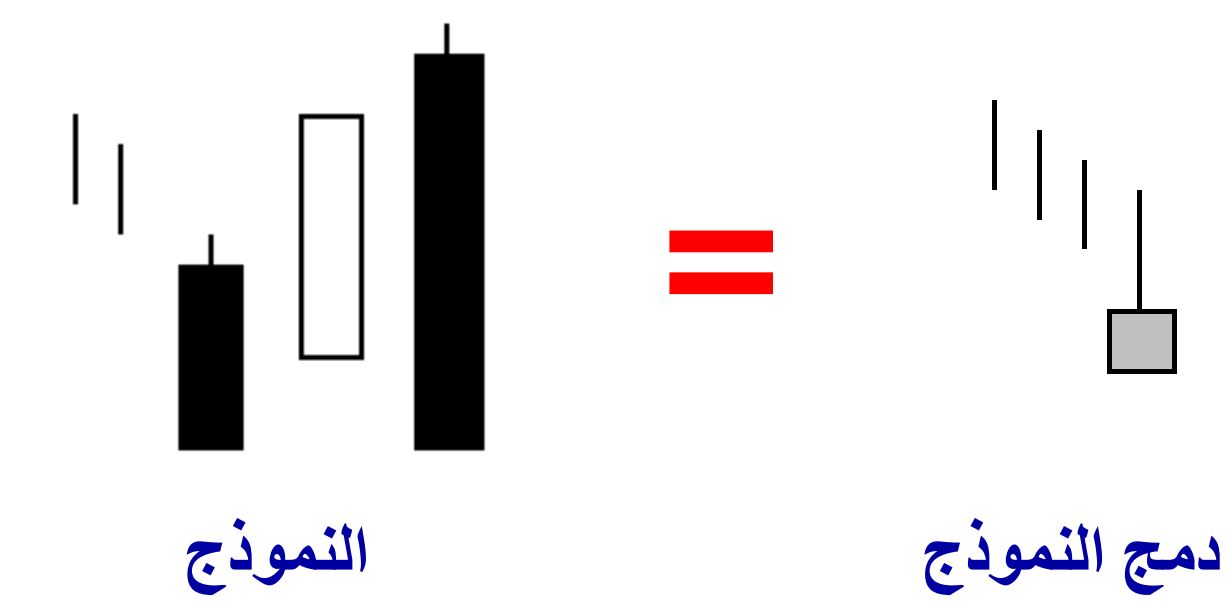

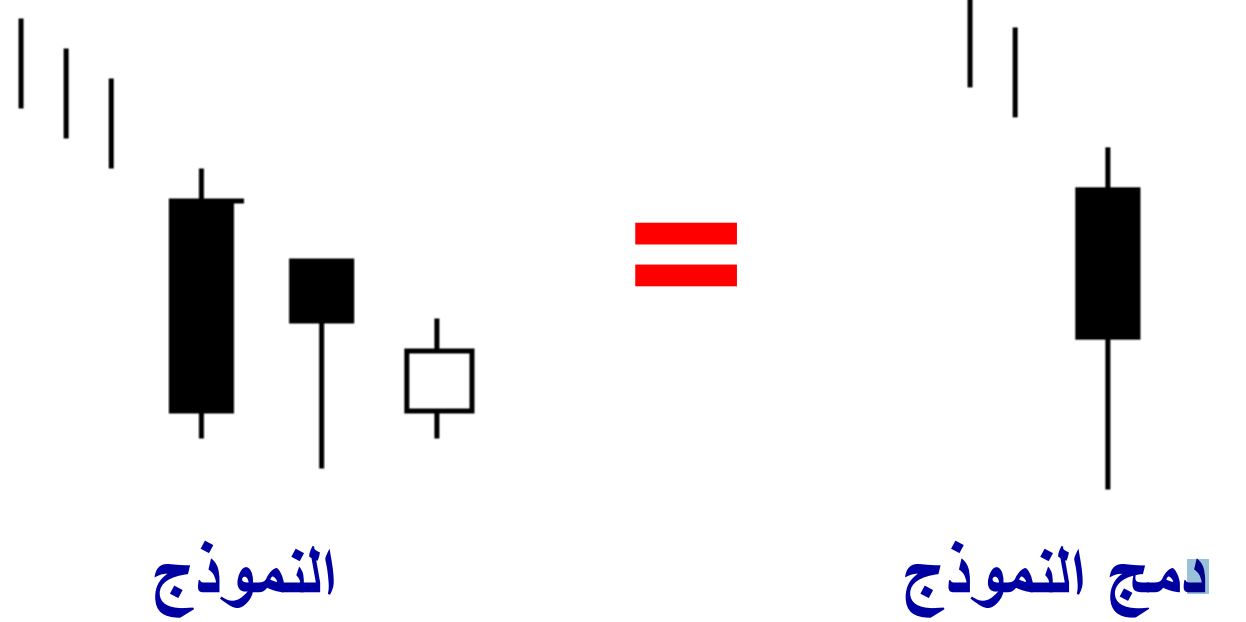

13- Unique Three River Bottom Bullish:

نموذج “Unique Three River Bottom Bullish” هو نموذج نادر يظهر في تحليل الشموع اليابانية، ويُعتبر إشارة قوية لاحتمالية انعكاس الاتجاه من الهبوط إلى الصعود في السوق المالية.

تركيب النموذج:

نموذج “Unique Three River Bottom Bullish” يتكون من العناصر التالية:

- الشموع: يتكون النموذج من ثلاث شموع متعاقبة.

- الشمعة الأولى: شمعة هابطة كبيرة توضح وجود ضغط بيع قوي في السوق.

- الشمعة الثانية: شمعة صغيرة تظهر بعد الشمعة الأولى وقد تكون هابطة أو صاعدة، وتظهر التذبذب في السوق.

- الشمعة الثالثة: شمعة صاعدة كبيرة تغلق فوق الشمعة الأولى، مما يشير إلى تغيير في الديناميكية السوقية نحو الصعود.

خصائص النموذج:

- يُعبر نموذج “Unique Three River Bottom Bullish” عن تحول في الاتجاه من الهبوط إلى الصعود بعد فترة من الضغط البائعين.

- يعكس النموذج تغييرًا فعالًا في نفس الاتجاه بفضل اندفاع الشراء القوي الذي يظهر في الشمعة الثالثة.

استخدام النموذج:

- يُستخدم نموذج “Unique Three River Bottom Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الاتجاه الصاعد بعد إغلاق الشمعة الثالثة.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لتعزيز دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة، ثم ظهر نموذج “Unique Three River Bottom Bullish” حيث أغلقت الشمعة الثالثة فوق الشمعة الأولى والثانية، مما يشير إلى انتعاش في الطلب وانعكاس في الاتجاه نحو الصعود. في هذه الحالة، يمكن اعتبار ذلك إشارة واضحة للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Unique Three River Bottom Bullish” نموذجاً فريداً يمكن أن يكون له تأثير كبير على قرارات التداول، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

الشمعة الأولى تكون شمعة سوداء طويلة والـشمعة الثانيـة تكـون شمعـة سـوداء في الموقـع الحامل

(Position Harami (والشمعة الثانية يكون لها ظل سفلي يصنع انخفاض جديد (قاع جديـد)

والشمعة الثالثة تكون شمعة بيضاء قصيرة تغلق تحت إغلاق الشمعة الثانية.

تفسيـر الـنـمـوذج:

تظهر شمعتان سوداوان متتاليتان، حيث تكون الشمعة الثانية ضمن جسم الشمعة الأولى، ويتميز ظل السفلي الطويل للشمعة الثانية بإشارة عن احتمالية عكس الاتجاه النازل. الشمعة الثالثة تفتح تحت جسم الشمعة الثانية، مما يزيد من تردد السوق، ولكن في النهاية تظهر تحسناً خلال الجلسة وتغلق فوق سعر الافتتاح. هذا يدل على أنه يجب على المشترين (الثيران) أن يسيطروا ويعكسوا الاتجاه نحو الصعود.

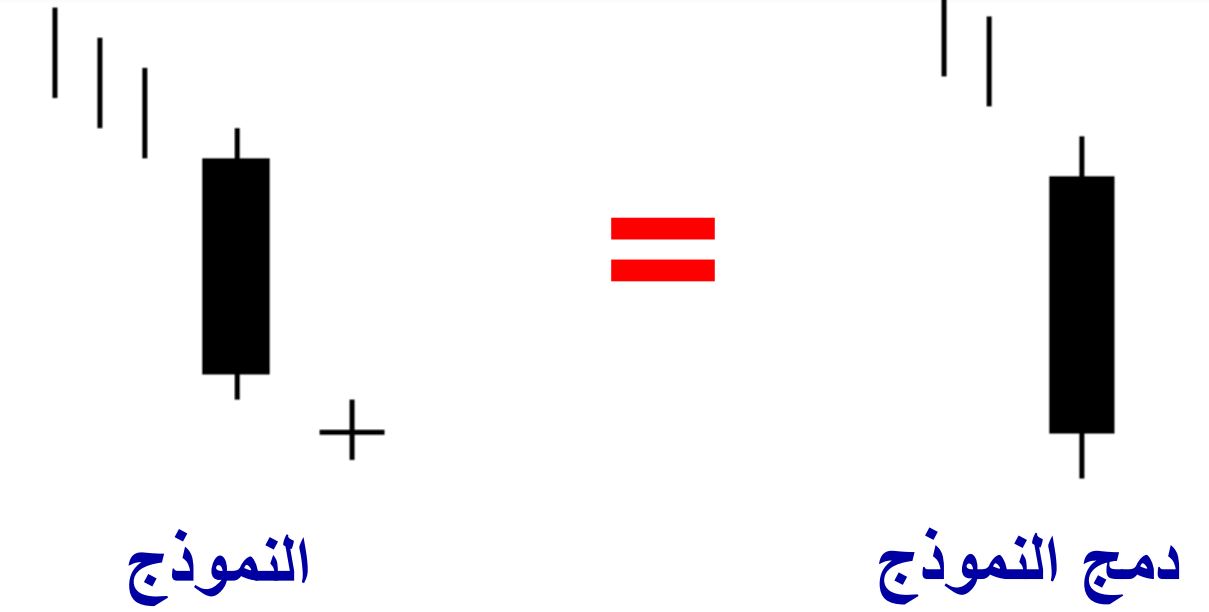

14- Doji Star Bullish:

نموذج “Doji Star Bullish” هو نموذج شمعة يابانية يُعتبر إشارة مهمة في التحليل الفني، حيث يشير إلى احتمالية انعكاس الاتجاه من الهبوط إلى الصعود في السوق المالية.

تركيب النموذج:

نموذج “Doji Star Bullish” يتكون من العناصر التالية:

- الشموع: يتكون النموذج على الأقل من شمعتين.

- الشمعة الأولى: شمعة هابطة كبيرة توضح وجود ضغط بيع قوي في السوق.

- الشمعة الثانية: شمعة Doji تظهر بعد الشمعة الأولى، حيث يكون جسمها صغيرًا ويكون الافتتاح والإغلاق عند نفس المستوى أو قريب منه، مما يدل على عدم وجود تغير فعلي في السعر خلال الجلسة.

خصائص النموذج:

- يُعبر نموذج “Doji Star Bullish” عن تعادل نسبي بين الشراء والبيع بعد فترة من الهبوط، مما يشير إلى احتمالية انعكاس الاتجاه نحو الصعود.

- يعكس النموذج عدم اليقين بين المشترين والبائعين، ولكن بتأكيد صاعد بمجرد إغلاق شمعة صاعدة بعد الشمعة Doji.

استخدام النموذج:

- يُستخدم نموذج “Doji Star Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الاتجاه الصاعد بعد إغلاق الشمعة التي تلي الشمعة Doji.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتراجع لفترة، ثم ظهر نموذج “Doji Star Bullish” حيث أغلقت الشمعة التي تلت الشمعة Doji فوق مستوى الافتتاح للشمعة الهابطة الأخيرة، مما يشير إلى تغيير في الديناميكية السوقية نحو الصعود. في هذه الحالة، يمكن اعتبار ذلك إشارة واضحة للدخول في صفقة شراء بتوقعات لاستمرار الصعود.

بهذا الشكل، يُعد نموذج “Doji Star Bullish” أداة قوية في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

الشمعة الأولى عبارة عن شمعة سوداء طويلة والشمعة الثانية عبارة عن Doji تفتح بعيدًا إلى أسفل في نفس اتجاه التداول السابق والظلال بالنسبة للـ Doji يجب أن لا تكون طويلة.

تفسيـر الـنـمـوذج:

في اتجاه التداول النازل السوق يؤكد عملية الهبوط بواسطة شمعة سوداء طويلة وافتتـاح بعيـد إلى أسفل بالنسبة للشمعة الثانية والتي يتم تداولها ضمن نطاق ضيق وتغلق على أو بالقرب من سـعر الافتتـاح وهذا السيناريو يبين إمكانية حدوث انعكاس صاعد للاتجاه وهذا الانعكاس يحتاج إلى تأكيد قبل اتخاذ القرار وهذا التأكيد يمكن أن يكون بواسطة الافتتاح بفجوة إلى أعلى في يوم التداول التالي.

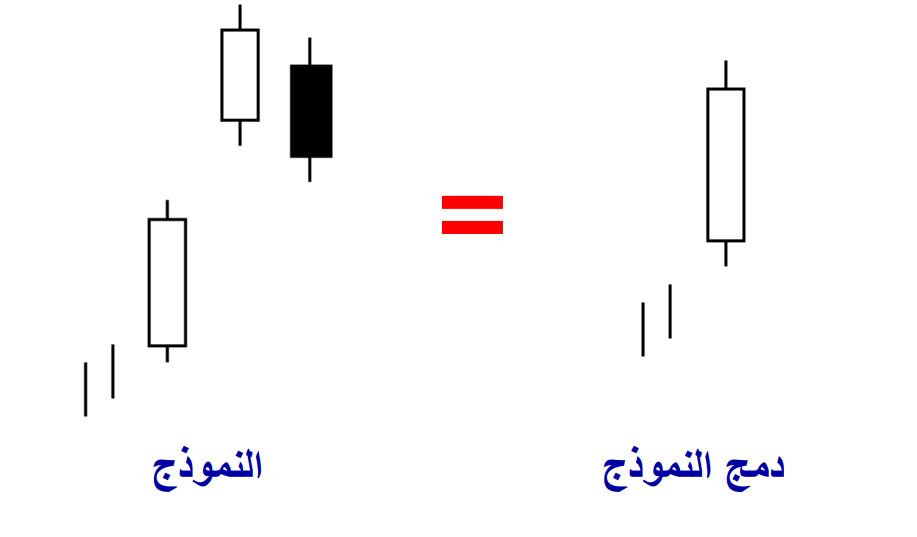

15- Upside Gap Three Methods Bullish:

نموذج “Upside Gap Three Methods Bullish” هو نموذج شمعة يابانية يُعتبر إشارة قوية في التحليل الفني، حيث يشير إلى احتمالية استمرار الاتجاه الصاعد في السوق المالية.

تركيب النموذج:

نموذج “Upside Gap Three Methods Bullish” يتكون من العناصر التالية:

- الشموع: يتكون النموذج عادة من أربع شموع على التوالي.

- الشمعة الأولى: شمعة صاعدة مع انفتاح فوق إغلاق الشمعة السابقة.

- الشمعتان الثانية والثالثة: شمعتان تظهران بعد الشمعة الأولى، وتكونان عادة هابطتين ويتم فتحهما في نطاق الشمعة الأولى وتغلقان داخل الشمعة الأولى.

- الشمعة الرابعة: شمعة صاعدة أخرى تغلق فوق الشمعتين الهابطتين السابقتين، مما يشير إلى استعادة الزخم الصاعد.

خصائص النموذج:

- يُعبر نموذج “Upside Gap Three Methods Bullish” عن استمرارية الاتجاه الصاعد بعد فترة من الارتفاع، حيث يوضح التوازن بين الطلب والعرض خلال فترات التصحيح القصيرة.

- يتميز النموذج بفجوة سعرية إيجابية (upside gap) بين الشموع، مما يعكس ارتفاعًا قويًا في السعر واستمرارية الاتجاه الصاعد.

استخدام النموذج:

- يُستخدم نموذج “Upside Gap Three Methods Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الاتجاه الصاعد بإغلاق الشمعة الرابعة فوق مستوى الإغلاق للشمعة الأولى.

- ينبغي تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتحرك باتجاه صاعد، ثم ظهر نموذج “Upside Gap Three Methods Bullish” حيث ظهرت الشموع كما وصفناها، وأغلقت الشمعة الرابعة فوق مستوى الإغلاق للشمعة الأولى. يمكن للمتداولين استخدام هذا النموذج كإشارة قوية لفتح صفقات شراء، متوقعين استمرار الاتجاه الصاعد.

بهذا الشكل، يُعد نموذج “Upside Gap Three Methods Bullish” أحد الأدوات الفعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

ظهور شمعتين طويلتين ذات لون أبيض مع وجود فجوة بينهما والشمعة الثالثة تكون شمعة سـوداء تملئ الفجوة الموجودة بين الشمعتين الأولى.

تفسيـر الـنـمـوذج:

اتجاه التداول الصاعد يكون متبوع بشمعتين طويلتين ذات لون أبيض مع وجود فجـوة إلى أعلـى بينهما والشمعة الثالثة تكون شمعة سوداء لكنها تملئ الفجوة الموجودة بين الشمعتين الأولى والثانية وهذا يجب أن يؤخذ على انه مستوى دعم بالنسبة للاتجاه الصاعد (المتفائل) وقد يكون سبب هذا الرول للشمعة الثالثة هو جني الأرباح المؤقت.

16- Upside Tasuk Gap Bullish:

نموذج “Upside Tasuki Gap Bullish” هو نموذج شمعة يابانية يُعتبر إشارة قوية لاحتمالية استمرار الاتجاه الصاعد في التحليل الفني باستخدام الشموع اليابانية.

تركيب النموذج:

نموذج “Upside Tasuki Gap Bullish” يتكون من العناصر التالية:

- الشموع: يتكون النموذج عادة من ثلاث شموع على التوالي.

- الشمعة الأولى: شمعة صاعدة تُظهر استمرارية الاتجاه الصاعد، وتكون جزءًا من اتجاه صاعد سابق.

- الشمعة الثانية: فجوة صاعدة (gap up) تظهر بعد الشمعة الأولى، حيث يكون الافتتاح فوق إغلاق الشمعة الأولى.

- الشمعة الثالثة: شمعة صاعدة تظهر بعد الشمعة الثانية، وتغلق داخل نطاق الشمعتين الأولى والثانية.

خصائص النموذج:

- يُعبر نموذج “Upside Tasuki Gap Bullish” عن تواصل الدعم الفني للاتجاه الصاعد بعد فجوة سعرية إيجابية.

- يدل النموذج على استمرارية الطلب على الأسهم بعد ارتفاع سعري، وعلى استعداد المتداولين لمواصلة دفع الأسعار للأعلى.

استخدام النموذج:

- يُستخدم نموذج “Upside Tasuki Gap Bullish” كإشارة للدخول في صفقات شراء بمجرد تأكيد الاتجاه الصاعد بإغلاق الشمعة الثالثة داخل نطاق الشموع الأولى والثانية.

- يجب تأكيد النموذج بمؤشرات أخرى من التحليل الفني مثل حجم التداول ومؤشرات الزخم لزيادة دقة الإشارة.

مثال عملي:

لنفترض أن السوق كان يتحرك باتجاه صاعد، ثم ظهر نموذج “Upside Tasuki Gap Bullish” حيث أغلقت الشمعة الثالثة داخل نطاق الشموع الأولى والثانية بعد الفجوة الصاعدة. يمكن للمتداولين استخدام هذا النموذج كإشارة قوية لفتح صفقات شراء، متوقعين استمرار الاتجاه الصاعد.

بهذا الشكل، يُعد نموذج “Upside Tasuki Gap Bullish” أحد الأدوات الفعالة في تحليل الشموع اليابانية، حيث يساعد المتداولين على التعرف على فرص السوق المحتملة واتجاهات الأسعار القادمة بدقة وفعالية.

وصـف الـنـمـوذج:

ظهور شمعتين طويلتين ذات لون أبيض مع وجود فجوة بينهما والشمعة الثالثة تكون شمعة سـوداء تفتح ضمن جسم الشمعة الثانية وتغلق ضمن الفجوة الموجودة بين الشمعة الأولى والشمعة الثانية.

تفسيـر الـنـمـوذج:

اتجاه التداول الصاعد يكون متبوع بشمعتين طويلتين ذات لون أبيض مع وجود فجـوة إلى أعلـى بينهما

والشمعة السوداء من المحتمل أ ا تكونت نتيجة الجني المؤقت للأرباح و في النهاية الاتجـاه الـصاعد

يجب أن يستمر.

الخاتمة :

باختتام هذه المقالة حول “الشموع اليابانية: النماذج المتفائلة متوسطة الثقة”، نجد أن هذه النماذج تمثل جزءًا أساسيًا من أدوات التحليل الفني التي يمكن أن تفيد المتداولين في اتخاذ قراراتهم الاستثمارية بناءً على أساس دقيق وموثوق.

من خلال دراسة وفهم النماذج المتفائلة متوسطة الثقة، ندرك أهمية استخدامها بالتزامن مع مؤشرات أخرى لتعزيز دقة الإشارات. تُعتبر هذه النماذج فرصًا للتداول تعتمد على الزمن والتحليل السوقي الشامل، حيث تساعد في تحديد نقاط الدخول والخروج وتحديد مستويات المخاطر بشكل فعال.

إن تطبيق هذه النماذج بشكل صحيح يتطلب القدرة على الصبر والتحليل الدقيق، بالإضافة إلى القدرة على قراءة سلوك السوق وفهم العوامل الأساسية والتقنية التي تؤثر على الأسعار. بتطبيق الإستراتيجيات المعتمدة على هذه النماذج بشكل صحيح، يمكن للمتداولين تحقيق نتائج إيجابية وزيادة فرص النجاح في أسواق الأصول المالية.

في النهاية، يمكن القول إن فهم واستخدام النماذج المتفائلة متوسطة الثقة يمثل تحديًا ممتعًا وفرصة لتعزيز مهارات التداول الفني وتحقيق نتائج إيجابية على المدى الطويل.